El Decreto 2487 del 16 de diciembre de 2022 establece los plazos en que se deben cumplir las obligaciones tributarias sustanciales y formales por parte de los contribuyentes y responsables de impuestos. En el presente artículo se resaltan las principales obligaciones para personas naturales y jurídicas.

Impuesto Sobre la Renta y Complementario – Personas Jurídicas

Las personas jurídicas, sociedades y asimiladas y los contribuyentes del Régimen Tributario Especial deberán realizar en dos cuotas iguales el pago del Impuesto sobre la Renta y Complementario año gravable 2022:

Primera Cuota

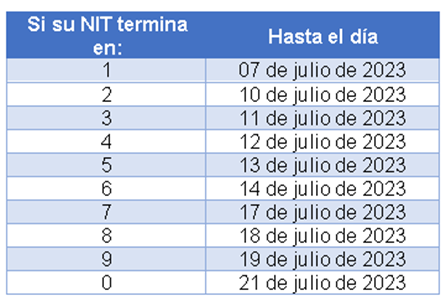

Segunda Cuota

Impuesto Sobre la Renta y Complementario – Personas Naturales

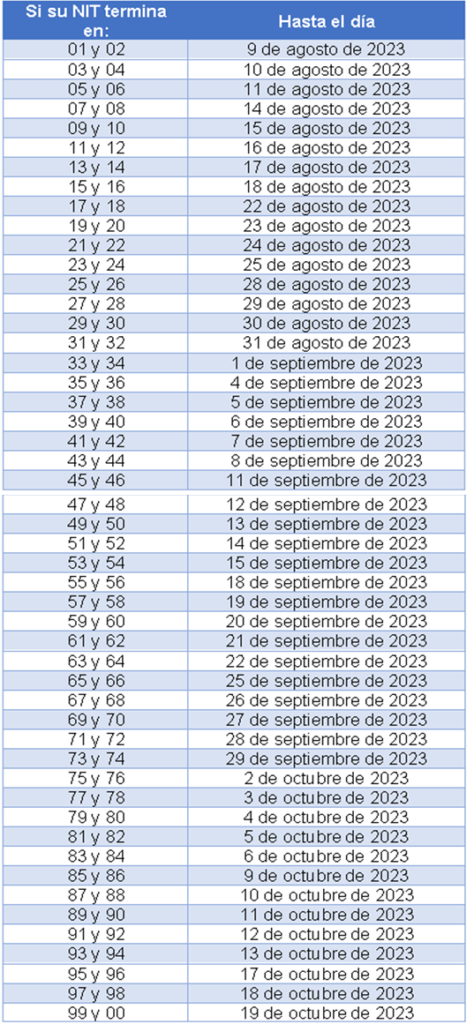

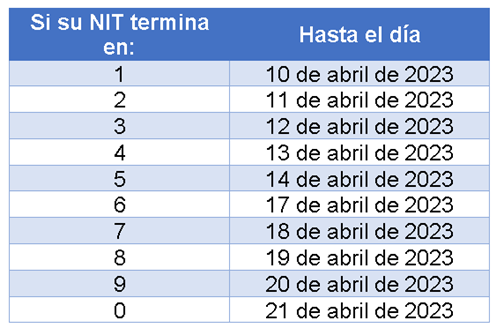

Los plazos para la presentación de la declaración y el pago del Impuesto sobre la Renta y Complementario año gravable 2022 para las personas naturales y las sucesiones ilíquidas, será en una sola cuota, de acuerdo con los dos últimos dígitos del NIT.

Impuesto Sobre las Ventas – IVA

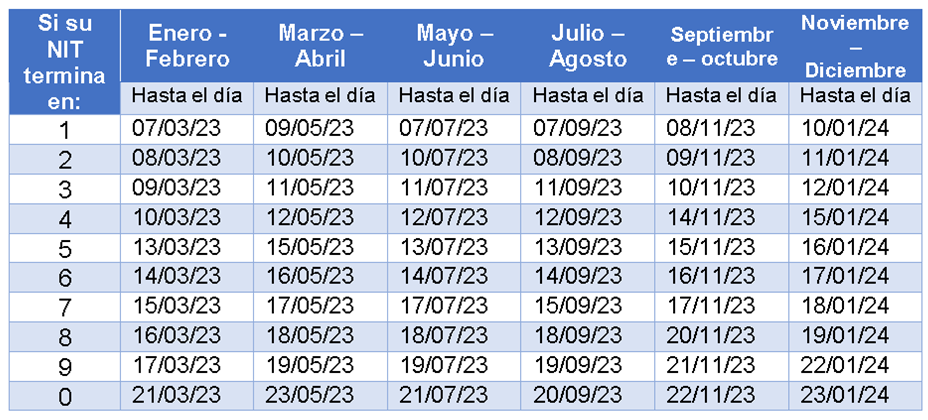

Los contribuyentes responsables de este impuesto, grandes contribuyentes y personas jurídicas y naturales cuyos ingresos brutos a 31 de diciembre del año gravable 2022, sean iguales o superiores a 92.000 UVT, así como los responsables de que tratan los artículos 477 y 481 del Estatuto Tributario, tendrán la obligación de presentar y pagar con una periodicidad bimestral el IVA, teniendo en cuenta el último dígito del NIT.

Los períodos bimestrales son: enero-febrero; marzo-abril; mayo-junio; julio- agosto; septiembre-octubre y noviembre-diciembre.

Impuesto Nacional al Consumo

Los contribuyentes responsables del Impuesto Nacional al Consumo, así como al de bolsas plásticas y al consumo de cannabis deberán presentar la declaración y realizar el pago con una periodicidad bimestral, de acuerdo con el último dígito del NIT.

Retención en la Fuente

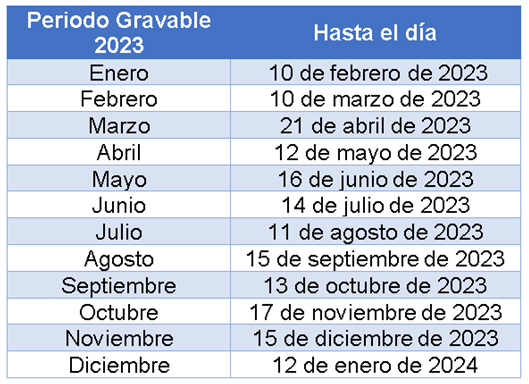

Los agentes de retención del Impuesto sobre la Renta y Complementario y, o Impuesto de Timbre, y, o Impuesto sobre las Ventas -IVA deberán declarar y pagar las retenciones y autorretenciones efectuadas en cada mes. Para tal fin deben tener en cuenta el último dígito del NIT. Las fechas fijadas para el cumplimiento de esta obligación son:

Impuesto Nacional a la Gasolina y al ACPM

Los contribuyentes responsables del Impuesto Nacional a la Gasolina y al ACPM tendrán que hacer la presentación y el pago de esta obligación con una periodicidad mensual, indistintamente del número de NIT.

Impuesto Unificado – RST

– Declaración Anual Consolidada del SIMPLE

Los contribuyentes inscritos en el RST por el periodo gravable 2022 tendrán la obligación de presentar y pagar la Declaración Anual Consolidada del SIMPLE entre el 10 y el 21 de abril de 2023, teniendo en cuenta el último dígito del NIT.

– Declaración Anual Consolidada del Impuesto sobre las Ventas – IVA

Las personas naturales o jurídicas inscritas en el RST y que sean responsables del Impuesto sobre las Ventas – IVA, deberán declarar y pagar la Declaración Anual Consolidada del Impuesto sobre las Ventas – IVA correspondiente al año gravable 2022, entre el 20 y el 24 de febrero de 2023, de acuerdo con el último dígito del NIT.

– Anticipo del SIMPLE año gravable 2023

Vale la pena recordar que los contribuyentes inscritos en el RST deben presentar y realizar el pago del anticipo del SIMPLE por el año gravable 2023, con una periodicidad bimestral. Los periodos y plazos para el cumplimiento de esta obligación son:

Si deseas ahondar en la totalidad de impuestos e incluso conocer las fechas aplicables para los grandes contribuyentes remítete al Decreto 2487 del 16 de diciembre de 2022.

El uso de un software de facturación y contabilidad facilita la gestión de la información para la presentación de los impuestos a los que estés obligado, solo debes descargar el informe donde se encuentre la información base. Si deseas conocer el mejor software de facturación y contable para pymes da clic aquí para comunicarte con un asesor.