De acuerdo con la Resolución 000031 del 29 de febrero 2024, a partir del 1 de agosto entran en vigencia los cambios realizados por parte de la Dirección de Impuestos y Aduanas Nacionales (DIAN) en el formulario 350, usado para la presentación de la retención de la fuente. Los principales cambios son:

- Retención a persona jurídica o natural: Ahora se deberá separar o discriminar las retenciones practicadas a la personas jurídicas o naturales.

- Compras y ventas: el reporte de las retenciones por compras de hidrocarburos, carbón y demás productos mineros se desagregaron en unas casillas especiales, así como para las autorretenciones por iguales conceptos.

- Presencia Económica Significativa (PES)- Pagos al exterior: Se actualizaron los conceptos para evitar la doble imposición. Además, se adiciona la figura de retención por pago al exterior a contribuyentes del impuesto sobre la renta con presencia económica significativa en Colombia.

Así mismo, se aclara que quienes necesiten hacer correcciones en las declaraciones presentadas antes del 1 de agosto, no podrán usar la nueva versión de este formulario, en este caso deberán hacer las correcciones con la versión anterior (es decir, la que aplicaba antes del 1 de agosto).

De acuerdo con lo anterior, ITS Software ha desarrollado una nueva actualización que permite acatar esta nueva normativa, discriminando contablemente por separado las retenciones aplicadas a las personas naturales o jurídicas, de la siguiente forma:

Parametrización de las cuentas contables

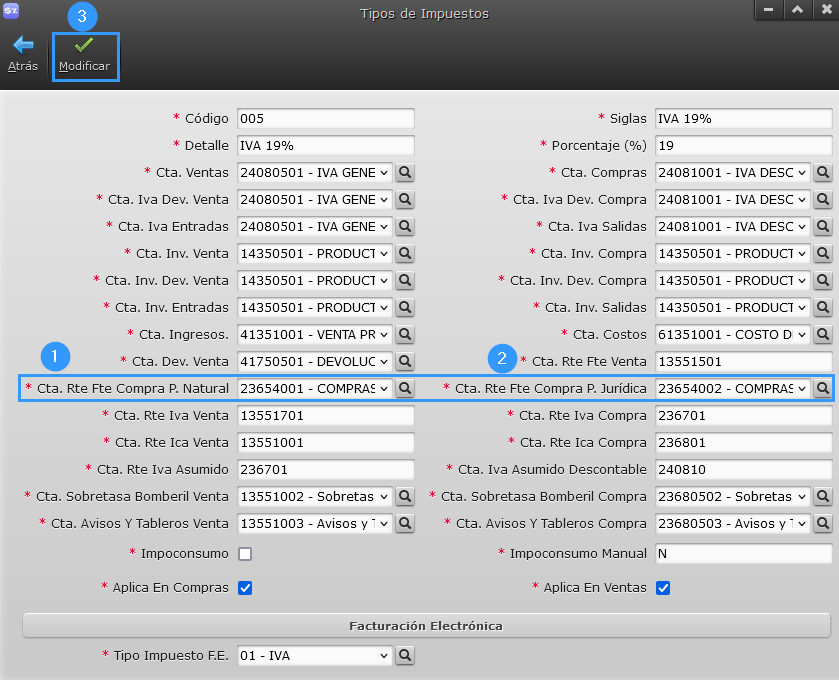

Será responsabilidad del contador, auxiliar contable o persona encargada de la contabilidad de cada empresa usuaria de ITS Software, parametrizar o solicitar la parametrización a Soporte ITS de las cuentas contables de Retención en la Fuente por compras por separado tanto para las personas naturales o jurídicas. Si el responsable cuenta con el formulario de Tipos de Impuestos  deberá modificar cada uno de los tipos de impuestos que utilice, especificando las cuentas contables de las retenciones, como se muestra a continuación:

deberá modificar cada uno de los tipos de impuestos que utilice, especificando las cuentas contables de las retenciones, como se muestra a continuación:

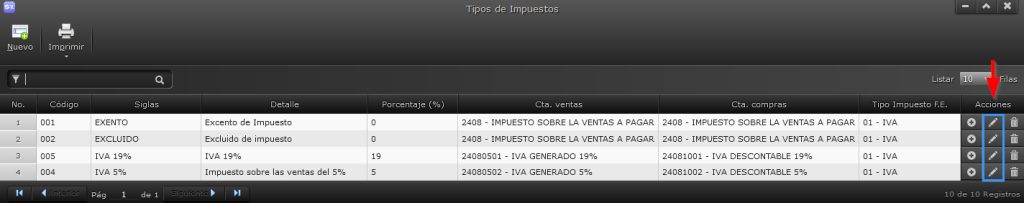

Se accede al formulario Tipos de Impuestos y sobre el impuesto a editar se da clic en el Lápiz de modificar.

Estando en la información del tipo de impuesto, podrá detallar cada cuenta contable en las casillas Cta. Rte Fte Compra P. Natural y en Cta. Rte Fte Compra P. Jurídica. Una vez se hayan seleccionado es necesario confirmar los cambios dando clic en el botón Modificar.

Nota: se recomienda previamente tener creadas las cuentas contables, proceso que se realiza a través del formulario PUC.

¿Cómo se identifica si un tercero es Persona Natural o Jurídica?

Teniendo en cuenta que actualmente no existe una casilla que identifique el tipo de contribuyente de los terceros y resultaría tedioso que las empresas inicien a clasificar sus terceros ya existentes de esta manera, ITS Software identificará los terceros de la siguiente forma:

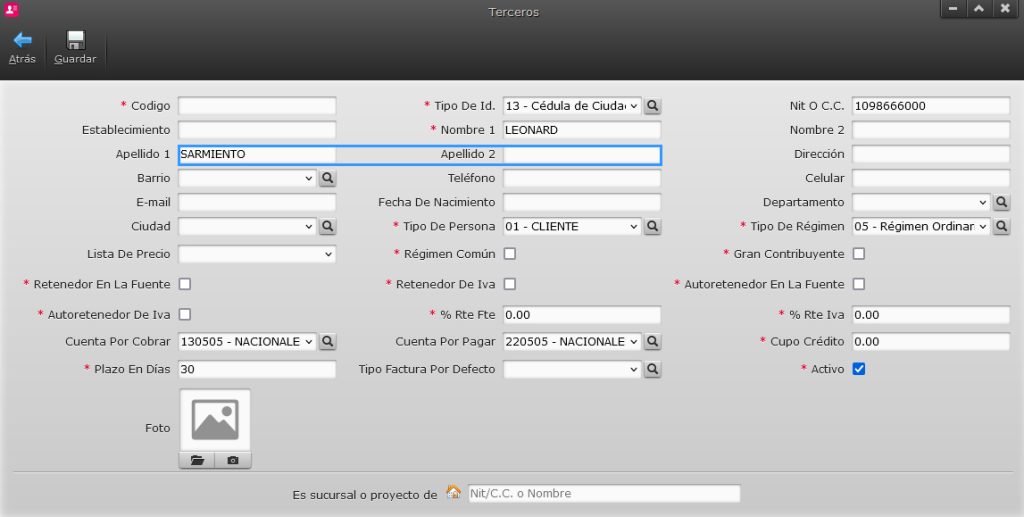

- Serán tomados como Personas Naturales aquellos terceros que cuenten con información de apellidos, es decir, datos en al menos una de las casillas Apellido 1 y Apellido 2.

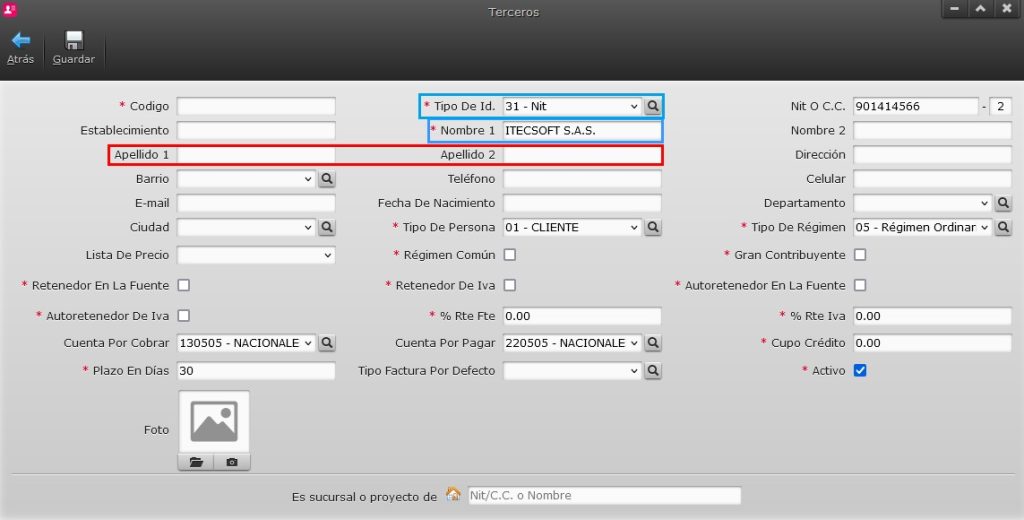

- Serán consideradas como Personas Jurídicas aquellos terceros que tengan el nombre de la Razón Social en la casilla Nombre 1, sin información en las casillas de Apellido 1 y Apellido 2, y que cuenten con Tipo de Identificación NIT.

Aclaraciones importantes sobre los terceros:

- No se tendrá en cuenta para la identificación de Tipo de Contribuyente el documento de identificación (Nit, Cédula, etc.), debido a que, por temas de información exógena, algunas empresas asignan NIT a todos los terceros sin importar si son personas naturales o jurídicas.

- De igual forma con la anterior aclaración, los formatos de exógena hacen la misma verificación en los terceros.

- Si la empresa utiliza la casilla de Establecimiento, esta no tendrá ningún efecto en la verificación, debido a que este corresponde solo a un dato informativo que puede tener todo tipo de persona, sea natural o jurídica.

¿Cómo se registra la retención en la fuente?

Se debe seguir registrando de las mismas dos formas:

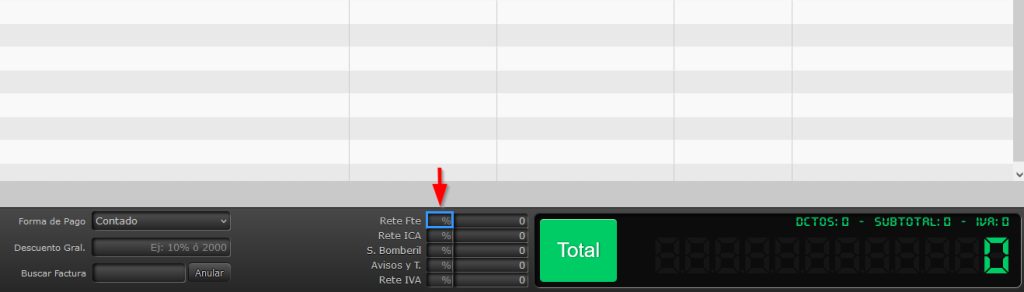

- En Facturación desde la casilla Rete Fte

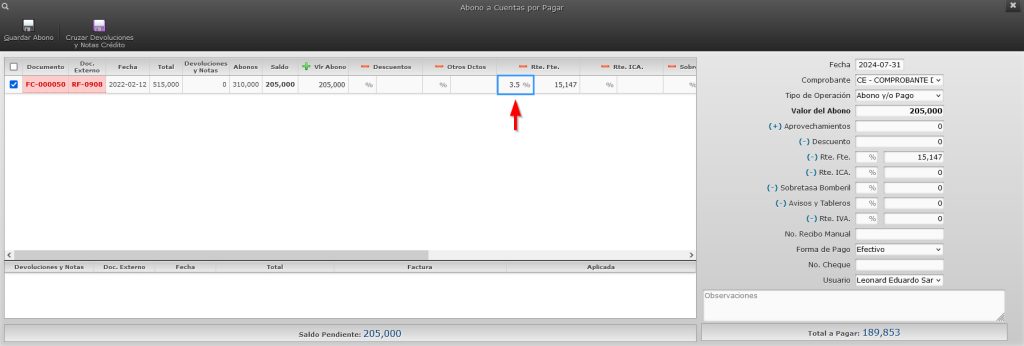

- Desde abonos en la casilla Rete Fte

¿Cómo puedo consultar la información recopilada?

Esta información podrá consultarse de la forma habitual a través de los diferentes informes disponibles, como por ejemplo:

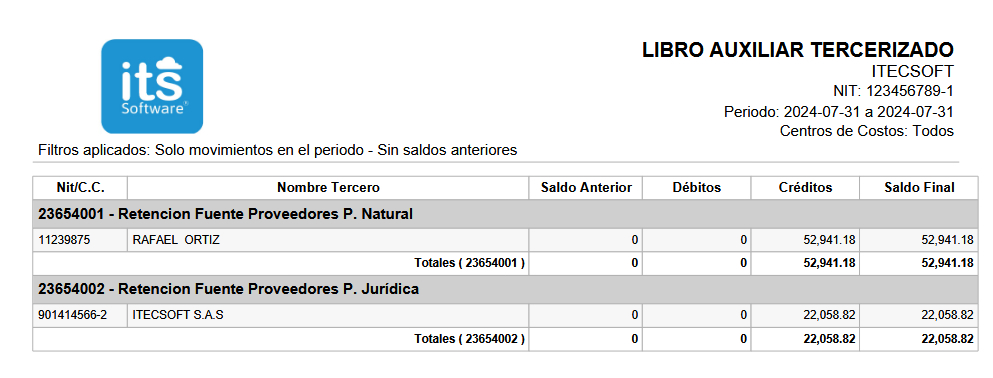

- Libro Auxiliar Tercerizado

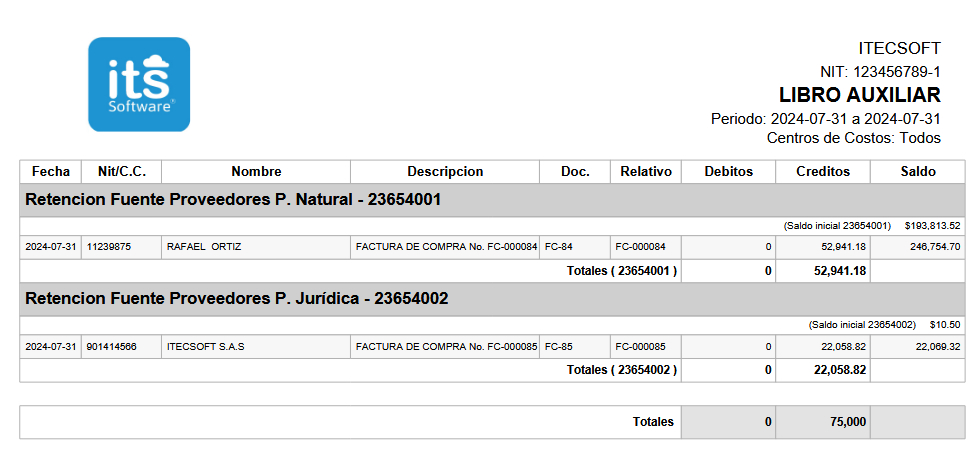

- Libro auxiliar

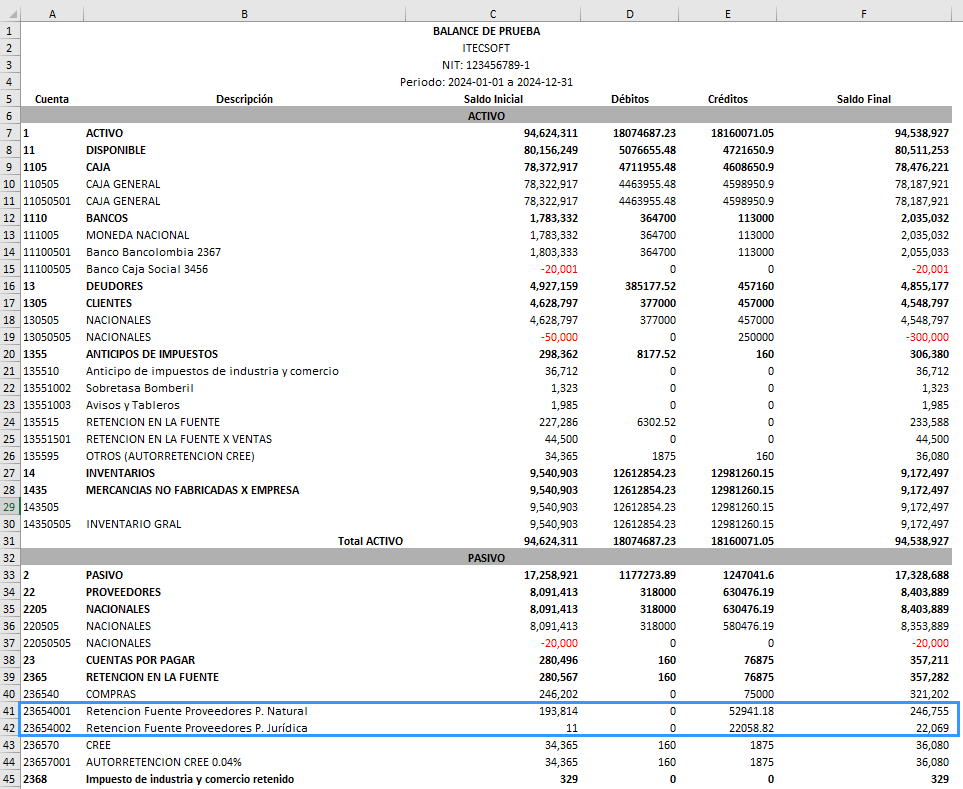

- Balance de prueba

- Certificados de retenciones

De esta manera facilitamos la presentación de la retención en la fuente, recuerda que debes presentar dos veces el formulario 350, uno por persona jurídica y uno por persona natural.

Esta actualización ya está disponible para las empresas que están bajo la modalidad nube. Las empresas que estén en la modalidad servidor y deseen tener esta mejora, deben solicitarla deben solicitarla por correo o contactando a un asesor de soporte ITS.

Fuentes:

Resolución 000031 de 29 de febrero de 2024

Realizado por:

Rafael Ortiz